皆様こんにちは。

サイドFIREを目指すKJです。

今回は、「FIRE 最強の早期リタイア術」という書籍から学んだ、サイドFIREに必要なステップについて解説します。

もしFIREやサイドFIREを知らない方がいれば、まずはこちらの記事で確認してください。

節約し、複利を敵に回す借金をしない

まず、FIREへ向けて資産を貯めるためには節約が必要です。

しかし、節約するからといってなんでもかんでも我慢するのではなく、生活の満足度が落ちない節約をすればいいのです。

中でも、借金をしてはいけません。

投資家、特に長期投資で利益を出す投資家にとっては、「複利」こそが武器です。

100万円の10%と110万円の10%では得られる金額が変わってくるため、投資で増やした金額をまた投資して、どんどん資産を増やしていくことができるのが複利です。

しかし、借金はその複利を自分へお金を貸す側の人へ渡すことになり、その複利で膨れ上がる借金を返すことに精一杯となってしまい資産を貯めることができなくなるんです。

一般の方々がしがちな、借金と感じにくい借金が

- 消費者ローン(リボ払い含む)

- 奨学金

- 住宅ローン

などです。

これらの借金があり、特にもし利息が4%を超えていればまず返すことが先決で、そもそもは奨学金を借りない、ローンが必要な家を買わないことが重要です。

特に家については、ローンで利回りを払うだけではなく、購入のためには物件の価格以上に

- 調査費用

- 登記費用

- 登記代行費用

- 保険料

- 修繕費

- 固定資産税

- 仲介手数料

- 土地譲渡税

等がかかります。

購入と売却には物件価格の1.5倍が手数料や利息でかかるという調査もあるため、「賃貸よりマイホームの方がお得」と考える方は毎月のローン返済額の1.5倍の価格と賃貸の家賃を比較する必要がある、というのが筆者の考えだそうです。

まだ情熱には従わず、POTスコアで判断して稼げる仕事をする

サイドFIREをするためには、ある程度の資産が必要です。

そして、その資産は投資で増やすことで築くことができますが、投資は規模の世界のため、少なくとも数百万円規模の資金がなければ大きく増やすことが出来ません。

こちらの記事の通り、私は超ハイリスクハイリターンな投資をするという方法をとりましたが、その方法では再現性は少し低くなってしまいますね。

そのため、会社員として働くことにより得られる給与所得は高ければ高いほど良いのですが、そのためには忘れてならないことがあります。

「POTスコアで職業を判断すること」です。

POTスコアとはPay Over Tuitionスコアの略で、「学費に基づいて考える」という意味です。

たとえ将来高い給与が得られるとしても、授業料の高い大学に通って奨学金を借りてしまうと毎月返済に追われて資産を増やすことが出来ません。

そのため、POTスコアで「将来得られる給与とかかる授業料の比率で職業を考える」という考えが必要なのです。

POTスコアは下記の計算式で求めることができます。

- POTスコア = (その職業の給与の中央値 – 最低賃金) ÷ かかる学費

最低賃金はすべての職業で同一ですので、「その職業につけばどの程度最低賃金を上回る給与を稼げるか」をかかる学費との比率で考えることができ、最もコスパの良い職業を選択できる、というのがこのPOTスコアの魅力です。

しかし、中には「いやいや、私はやりたい職業があるんだ!」という方もいるかもしれません。

夢を追うことも決して間違ってはいませんが、この書籍の筆者の考え方としては「FIREしてお金の心配がなくなった後でもやりたい仕事ができる」というもののようです。

そのため、新卒のタイミングでは「まだ」情熱には従わない、と打ち出しているんですね。

確かに、やりたい仕事をしていても貧しくて生きるのに必死だと楽しく感じられない人もいるかもしれません。

ただ、働きたくない仕事で無理をし続けて心身を壊しては人生を無駄にしてしまいます。あくまで、自分の無理のない範囲で高収入を得るようにしましょう。

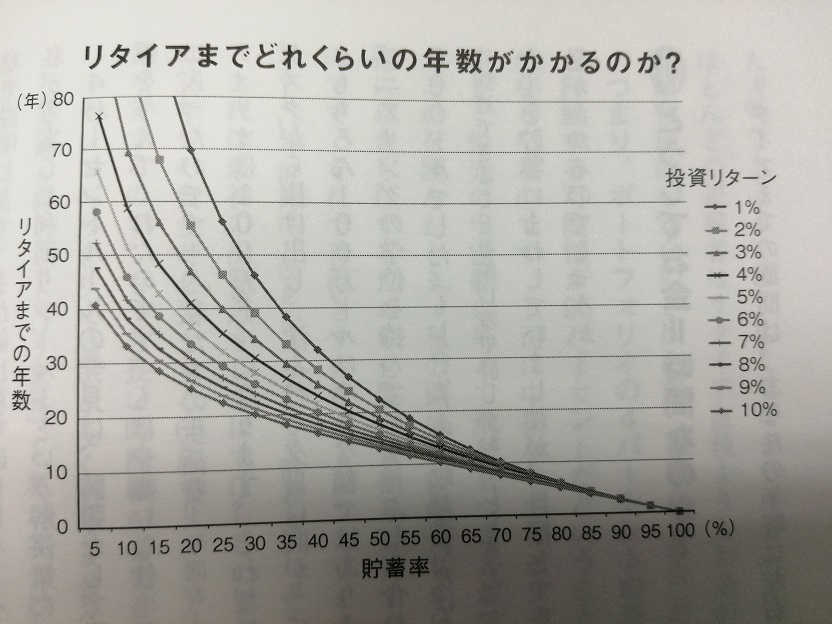

FIRE達成には、たくさん稼ぎ、あまりお金を使わず「貯蓄率を高める」ことでFIRE達成までの年数を短くすることができますす。

4%ルールに基づきサイドFIREのゴールとなる金額を設定する

節約して給与で稼いで安定した収入を獲得できるようになれば、資産を増やしてサイドFIRE達成のゴールを目指していく必要があるのですが、そこで重要なのが「ゴールを設定すること」です。

そのゴールは、その金額があれば会社員として働かなくても生活できる資金を蓄えることなのですが、その目標設定に役立つのが「4%ルール」です。

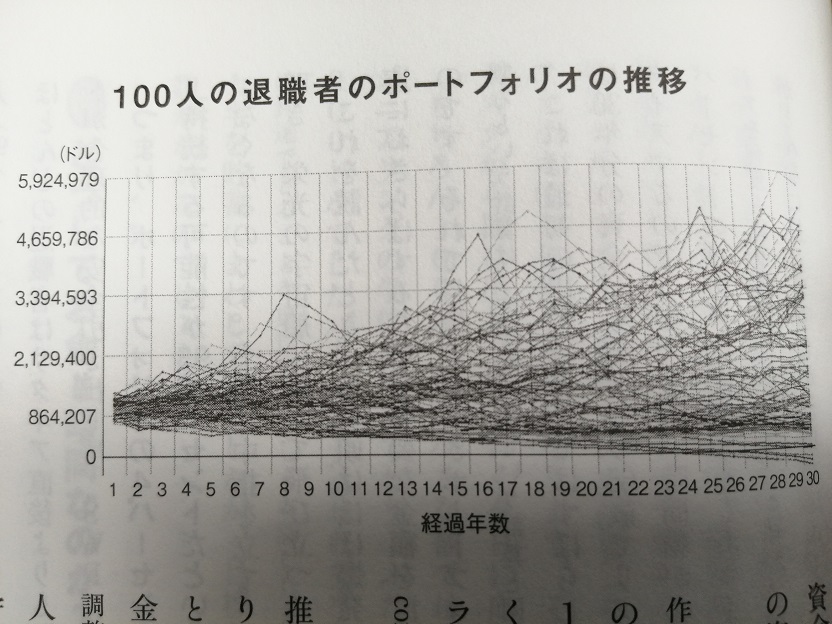

4%ルールとは。「資産の4%だけを毎年切り崩していけば95%の確率で30年経っても資産はゼロにはならない」というルールです。下記のグラフで示されています。

つまり、年間の支出が4%で済む資産額を築けば晴れてFIRE達成、というわけです。

毎月30万円、つまり年間360万円の支出なのであれば、25倍の9,000万円がゴールというわけですね。

しかし、この9,000万円というゴールを下げる方法が2つあります。

それが利回りシールドと副業です。

まず利回りですが、資産を切り崩すのではなく、配当のような資産から生まれるお金があれば資産が減るペースは遅くなります。

例えば利回りの高い高配当株等をたくさん持ち、年間で120万円の配当所得を得られているのであれば切り崩す資産は360万円-120万円で年間240万円だけで済み、目標額は25倍の6,000万円で済むようになります。

更に仮にブログ等の副業で毎年120万円を稼げるのであれば、切り崩す資産は240万円-120万円で年間120万円だけで済み、目標額は25倍の3,000万円で済みます。

このように、基本となる4%ルールを理解しておけば、自分が目指すFIREのスタイルで目標額の設定を自由に行うことができます。

下記の記事で私は独学で目標額を設定していましたが、もう少しデータに基づいた現実的な目標額設定方法があるんですね。

株式と債券でポートフォリオを組み、定期的に見直す

上記目標額へ向け、資産を増やすべく投資をするのですが、リーマンショック等のように株式市場全体が暴落する可能性があるため、生涯ずっと安定した資産形成を築くために安全資産である債券にも資産を分散します。

FIREの成功率を上げるためですね。

そのため、ポートフォリオには債券を組み込むのですが、一般的に言われているのは「年齢の比率の債券をポートフォリオに組み込む」ということです。

私の場合だと、30歳ですのでポートフォリオに30%の債券を組み込む、ということですね。

このようにポートフォリオを定めておき、定期的に見直すことで暴落相場も乗り越えることができるようになります。

仮に株式が暴落して債券40%・株式60%となれば、債券を売却して株式を購入し、債券30%・株式70%の比率に戻します。

こうしておけば株式もいずれは価格が回復するため、安い時期に株式を買い増すことができ、より強力なポートフォリオができあがるというわけです。

この定期的な見直しにより、4%ルールに基づいたFIREを失敗する5%の人となる確率を大きく下げることができます。

株式投資は手数料が安いインデックス投資ETFで世界に分散する

投資は個別株で利益を出す自信がない方は投資信託を利用するのですが、その銘柄選びで「複利を敵に回す」パターンがあります。

その犯人は銀行等の金融機関で、「投資信託報酬」という手数料として毎年あなたの資産の数%もの金額を奪っていくのです。

そして、タチが悪いのが金融機関の窓口で紹介される金融商品はほとんどがこのような商品で、自分の資産が増えれば増えるほど金融機関が儲けるようにできているんです!!!

しかし、金融機関だけでなくしっかり自分が儲けるための方法があります。

それがインデックス投資やETFです。インデックス投資は市場平均の利益を出すのですが、長期で見ると多くのアクティブファンドより利益が高く、かつ手数料が安く、複利の力を味方につけることができます。

●インデックス投資がわからない方はこちらの記事を参照してください。

●ETFがわからない方はこちらの記事を参照してください。

本書で紹介されたインデックス投資先は3種類で、全て手数料が安価なETFを選択しています。

- 米国S&P500 ⇒ VTI (Vangard Total Stock Market)

- カナダ(自国) ⇒ ZAG (BMO Aggregate Bond Index)

- その他の先進国MSCI FAFE Index ⇒ VEA (Vangard FTSE Developed Markets) ※ FAFEとは、Europe(欧州)、Australasia(オーストラリア)、Far East(極東) の頭文字。

これらを33%ずつ保有する、というものでした。

これで、経済の中心である米国と、最も身近で税金も抑えられる自国と、その他の先進国にしっかりと分散することができます。

3割を債券にして残りの7割を3等分するため、つまり

- 債券: 30%

- 米国: 24%

- 自国: 23%

- FAFE(その他先進国): 23%

にする、ということですね。

投資銘柄の内訳は利回りが高いものにする

4%ルールがあるとはいえ、資産を毎年切り崩していくのは恐くなってしまいますし、FIREを失敗する人もいないわけではないため、配当金等の資産から生まれたお金だけを生活費に使うのが理想的です。

そのため、上記ポートフォリオの内訳はできるだけ高配当なものにする必要があります。

本書で紹介されていた高配当な資産をいくつか紹介します。

利回りが高い債券

社債

債券の中でも、国が発行する国債より利回りが高い債券として、一般の会社が発行する社債があります。

もし社債より国債の方が利回りが高ければ皆安全そうな国債を選んでしまうため、社債は利回りを高くしているんですね。

この社債も、個別のものを購入しなくてもプロが運用してくれて手数料も安価なETFがあります。

本書で紹介されていた社債のETFとしては、

- 米国のVTC (Vangard Total Corporate Bond)

- カナダのXCB (iShares Canadian Corporate Bond)

がありました。

優先株

これは債券に分類されるか微妙ですが、優先株というものがあります。

優先株は、債券よりは配当金の支払いは優先されないため安全性は少し下がりますが、株式よりは配当金の支払いが優先されるため安全です。

優先株は株式のように会社の方針を決定する権利を持たないため、その分一般的に株式より利回りが高いんですね。

株式よりは安全かつ債券より利回りが高いため、債券の一部を優先株に置き換えることでポートフォリオの利回りを高めることができます。

優先株もETFがあり、本書で紹介されていた優先株ETFは

- 米国のPFF (iShares US Preferred Stock)

- 米国のPGX (PowerShares Preferred Portofolio)

- カナダのXPF (iShares S&P/TSX North American Prefered Stock Index)

でした。

配当利回りが高い株式

高配当株ETF

インデックス投資ETFより利回りが高いETFとして、高配当株ETFがあります。

市場平均と連動するわけではなくなるため安全性は少し下がりますが、高配当な株式だけを集めたETFであるため、インデックス投資より利回りが上がります。

そのため、株式の一部を高配当株ETFに置き換えることでポートフォリオ全体の利回りを高めることができます。

本書で紹介されていた高配当株ETFは

- 米国のVYM (Vangard High Divided Yield)

- カナダのXDV (iShares Canadian Select Divided)

- 世界のIDV (iShares International Select Divided)

でした。

また、私が保有しているHDVやSPYDも高配当株ETFにあたります。

REIT

これは少し株式から離れますが、不動産投資をプロが運用してくれる金融商品としてREITがあります。

このREITも一般的に株より利回りが高いです。不動産投資では良い物件を選べば10%超の利回りを出すことができるため、不動産投資のプロが運用してくれるREITは利回りが高いんですね。

そのため、株式をREITに置き換えるとポートフォリオの利回りがあがります。

REITにもETFがあり、本書で紹介されていたのは

- 米国のUSRT (iShares Core US REIT)

- カナダのXRE (iShares S&P/TSX Capped REIT Index)

でした。

高配当に組みなおしたポートフォリオ

ということで、これらの利回りアップの金融商品を組み込んだ最終的なポートフォリオは下記の通りになります。

※ 本書では債券4割のポートフォリオでしたので、債券3割に変更して計算し直しました。

※ 本書での自国はカナダでしたが、私用に日本に置き換えています。また、日本には良いETFがないため個別株としています。

- 国債(日本国債など): 7.5%

- 社債(VTCなど): 7.5%

- 優先株(PFF, PGXなど): 15%

- 日本個別株(任意): 12%

- 日本REIT(不明): 11%

- 米国株(HDV, SPYD, S&P500, 個別株): 24%

- FAFEや全世界株(IDV, VT, たわらノーロード先進国リート): 23%

運用していく中で、この割合から逸脱すれば定期的に見直してこのポートフォリオに戻していけば、安定成長を続ける資産を築くことができるでしょう。

ただし、銘柄については書籍執筆時点から状況が変動しているため、下記のみそさんのブログ等でETFは選別し直した方がいいかもしれません。

投資初心者が一から始める資産形成ブログ – みその資産運用教室 (assetmgc.com)

旅行等のFIRE達成後の趣味を持つ

これまでで安定したポートフォリオを組むことができれば、FIRE達成後の生活についても考える余裕が出てくるかもしれません。

せっかく自由を手に入れたなら、自分が時間をかけて楽しみたい趣味がほしいですよね。

本書では、筆者は世界中を巡る旅をしていました。

以外なことに、物価の安い東南アジアを旅先に加えたり、Airbnbを活用することで、旅行した方が自国での暮らしより節約になったとのことです。

また、職業選択時にPOTスコアが低いため諦めた仕事を始めてみることも自分の夢を叶えることになるかもしれません。

私の場合はサイドFIREを目指しているため、副業を行いながら、やりたいこと100リストの未達成の項目へ取り組んでいこうと思います。

最後に

ということで、本日は 「FIRE 最強の早期リタイア術」という書籍から学んだ、サイドFIREに必要なステップについて解説しました。

非常にためになる書籍でしたので、本記事も長文になって時間がかかりました^^;

まだまだ私が書ききれていないノウハウも書籍にはありますので、FIREを目指していたり投資に興味ある方は下記から購入し、一度読んでみることをオススメします。

本日は以上です。

最後まで読んでいただいてありがとうございました。

コメント

[…] […]