こんにちはー!

草コインの沼を生きるKJやで^^

本記事では、新興国高配当株ETF・DEMの欠点と、オススメの新興国株について解説します。

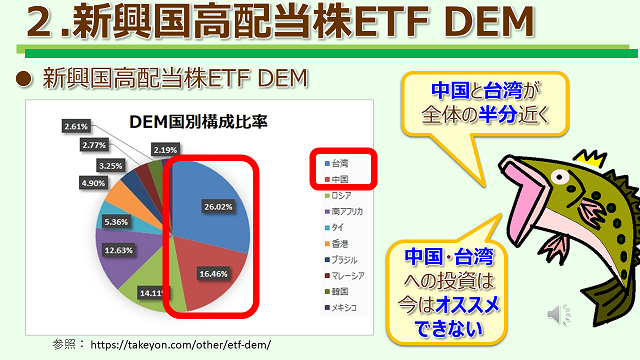

最初にこの記事の結論をお伝えすると、新興国高配当株ETFのDEMをオススメできない理由は、DEMを構成している株が中国と台湾で約半分を占めていることが理由です。

近年は中国の台湾侵攻のリスクが高まっているため、これから新興国株へ投資するのであれば ブラジル・インド・メキシコ・トルコ・インドネシア 等の個別の国のETFを選んで投資するのがオススメです。

この記事を読むことで、結論だけでなく下記も理解できるので是非最後まで見ていってください^^

- 新興国株の特徴と投資する必要性がわかる

- 新興国高配当株ETFのDEMの特徴がわかる

- 新興国株ETFのDEMの欠点がわかる

- 今投資すべき新興国株の銘柄がわかる

この記事は動画で見ることもできるで!

是非チャンネル登録してな^^

新興国株への投資について

まずは、そもそもの

新興国株への投資について

理解しよか。

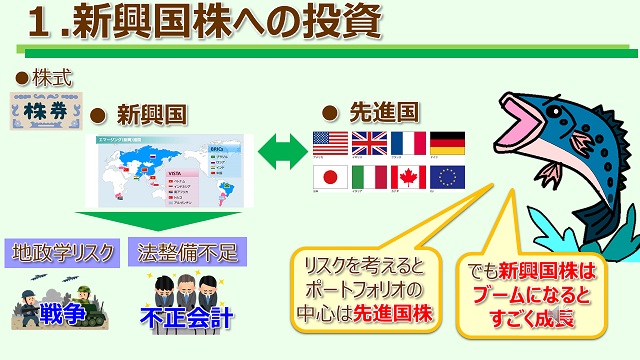

株式の中には先進国株以外にも新興国株があります。

しかし新興国は、戦争等をしてしまう地政学リスクや不正会計等を行ってしまう法整備不足があるため、リスクを考えるとポートフォリオの中心は先進国株とすべきでしょう。

じゃあ新興国株へは

一切投資する必要がないかというと、

ワイはそうは思わんねん。

ただし、新興国株はひとたびブームになると急成長する可能性があります。

上図は新興国株と米国株の価格推移のグラフですが、2000年代には新興国株が米国株を圧倒的に上回っていました。

安定して上昇しているのは米国株ですが、期間によっては新興国株が米国株に圧勝しているため、新興国株に投資する価値がないわけではありません。

オススメの米国株を知りたい人は、

下記の記事を参考にしてな^^

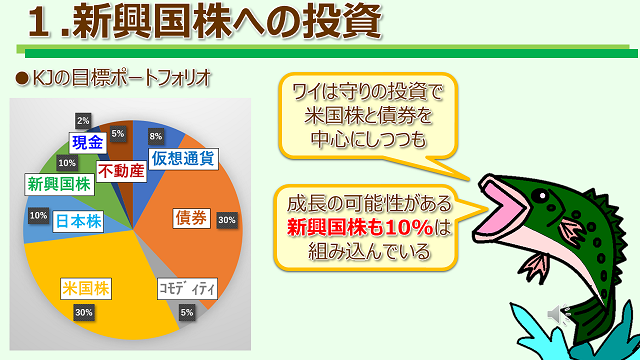

そのため、僕が目標としているポートフォリオでは上図の通り、基本は守りの投資で米国株と債券を中心にしつつも、成長の可能性がある新興国株も10%は加えています。

ポートフォリオについて

詳しく知りたい人は、

下記の記事を参考にしてや^^

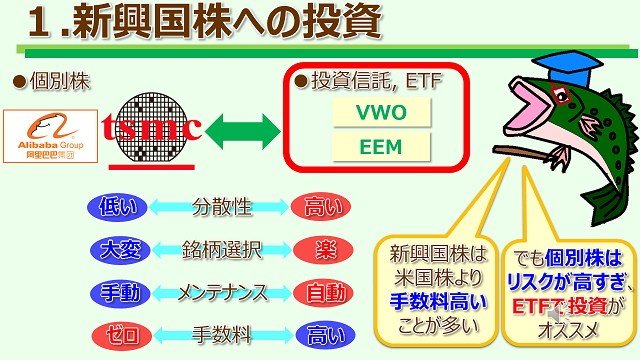

新興国株への投資方法としては、アリババや台湾セミコンダクター等の個別株と、VWOやEEM等の投資信託,ETFがあります。

これらを比較すると、分散性の面でも、銘柄選択の難しさの面でも、銘柄入れ替えの手間の面でも、投資信託,ETFの方が優れています。

唯一、新興国株の場合は投資信託,ETFの手数料が少し高いのですが、ただでさえリスクが高い新興国株で個別株はリスクが高すぎるため、ETFでの投資がオススメです。

新興国高配当株ETF・DEMについて

そんな新興国株で

ワイが最初に注目したのは

DEMっていうETFや。

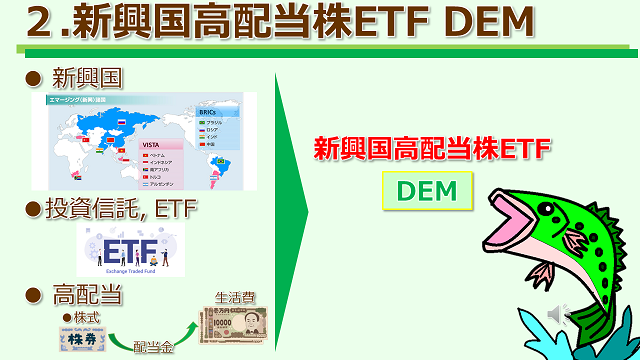

新興国株への投資を、ETFを活用して、僕の投資スタイルである高配当株へまとめて分散投資ができるものとして、新興国高配当株ETFの「DEM」というものがあります。

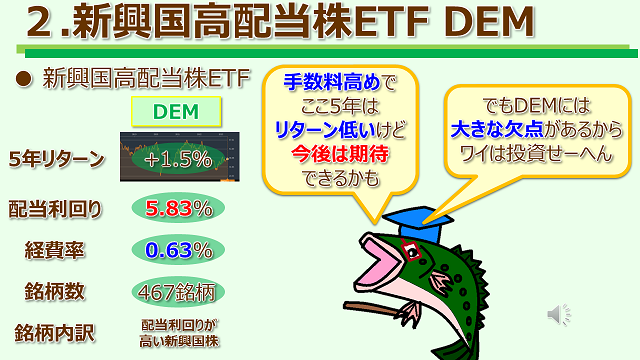

DEMについて詳しく確認すると、ここ5年はリターンがあまり優れないものの、配当利回りは5%超えと非常に高く、手数料は0.63%と高めで、十分に分散された配当利回りが高い新興国株で構成されています。

DEMは今後新興国株ブームが来れば期待できるかもしれないETFですが、実はDEMに大きな欠点があるためオススメできません。

DEM自体は悪くないETFなんやけど

今投資するのはタイミングが悪いんや。

DEMの欠点が何かというと、「どの国の株が多く含まれているか」という国別構成比率にあります。

なんと、DEMでは台湾と中国が全体の半分近くを占めていて、現在は中国と台湾はリスクが高いため投資がオススメできません。

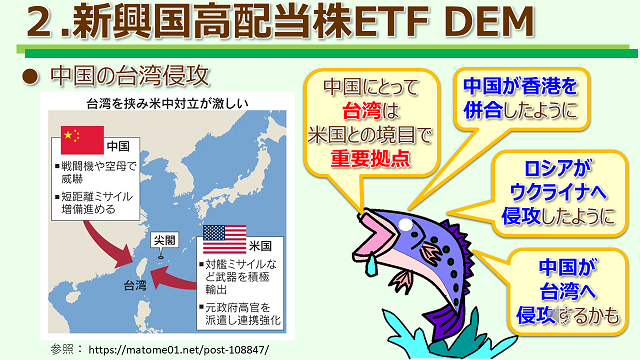

なぜ中国と台湾が危険かというと、今後数年で中国が台湾侵攻を行うリスクが高まっているからです。

中国にとって、台湾は太平洋の向こうの米国との境目となる重要な拠点ですが、この台湾に対し、中国が香港を併合したように、ロシアがウクライナへ侵攻したように、次は中国が台湾へ侵攻してしまうかもしれません。

根拠として、中国共産党の思想とか

習近平国家主席が独裁を強めていることとか

いくつか挙げられるんやけど、

細かい話になるからここでは省略するで。

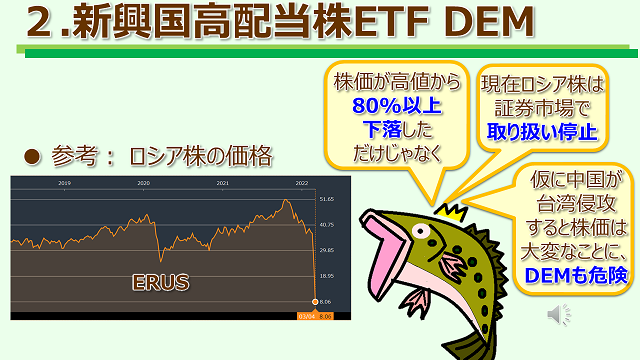

参考までに、ウクライナ侵攻を行ったロシアの株価がどうなったかというと、上図のようにロシア株は直近の高値から80%下落しただけでなく、現在は多くの証券市場で取り扱い停止となってしまっています。

そのため、仮に中国が台湾へ侵攻した場合、中国と台湾の株価も大変なことになる可能性があるため、DEMも危険と言えるのです。

もちろん平和が一番やし、

必ず中国が台湾侵攻すると決まっているわけちゃうで。

ただ、もし行われたときのデメリットが大きすぎるんや。

オススメの新興国株

ということで、

じゃあ新興国株は何に投資したらいいか

解説するで。

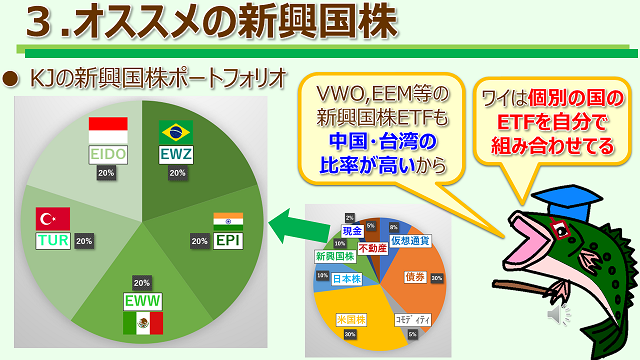

では、KJがどのように新興国株へ投資しているかというと、注目すべき新興国を1つずつ選び、その国の株式へまとめて分散投資できるETFへ投資しています。

色んな新興国へまとめて分散投資できるETFには

VWOとかEEMとかもあるんやけど、

これらも中国と台湾が半分ぐらいやから

オススメできへんで。

オススメの新興国とETFについて、詳しく解説していきます。

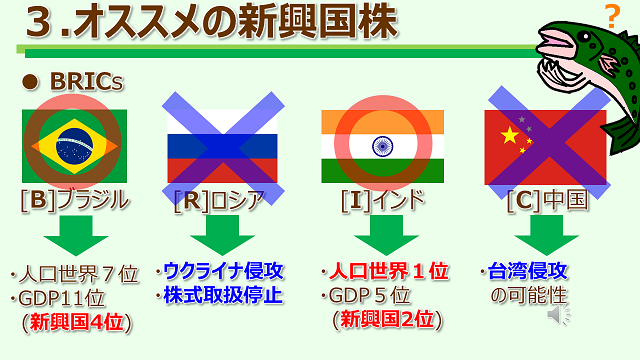

まず、かつて2,000年代にブームになった新興国として「BRICs」というものがあります。

BRICsというのは、下記の4ヶ国の頭文字をとった言葉です。

BRICsのうち、ロシアはウクライナ侵攻をにより取り扱い停止しており、中国は台湾侵攻のリスクがあるためオススメできません。

次に、インドは人口が中国を抜いて世界1位になっただけでなく、GDPは中国に次いで新興国の中で2位です。

また、ブラジルは中国,インド,ロシアに次いで新興国でGDP4位の国です。

そのため、BRICsの中ではインドとブラジルを投資先に加えるべきでしょう。

BRICsに途中から

南アフリカ共和国も加えられたけど、

GDPがブラジル以下やし投資先に加えてないで。

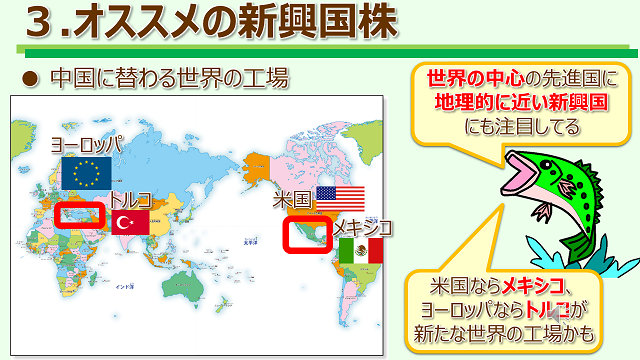

次に、「世界の工場」と呼ばれた中国の台湾侵攻のリスクの高まりから、新たな世界の工場が求められていることが推測されます。

そして、工場地には世界の中心の先進国に地理的にも近い新興国が選ばれる可能性が高く、世界の中心というと米国とヨーロッパでしょう。

そのため、米国に近いメキシコと、ヨーロッパに近いトルコにKJは注目しています。

仮にメキシコとトルコが工場地として大量に資金が流入すれば、株価も大きく上昇するかもしれません。

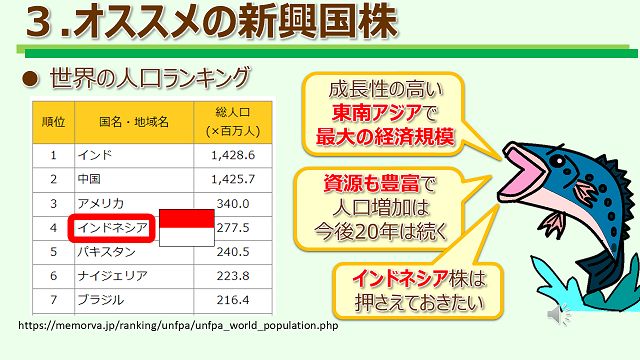

次に、経済の発展には人口の影響が非常に大きいため、世界の人口ランキングを見てみましょう。

人口が多い国は、インド・中国・アメリカに次いで新興国のインドネシアが4位となっています。

インドネシアは、成長性の高い東南アジアで最大の経済規模であるだけでなく、資源も豊富で、人口増加は今後20年は続く見込みであるため、インドネシア株も押さえておきたい投資先でしょう。

ここまでのデータからオススメの新興国は下記の5つとなり、KJの新興国株ポートフォリオはそれらの国へ20%ずつ投資したものとなっています。

ここ数年の米国株ブームがひと段落したため、今後は新興国株ブームが来るかもしれず、急成長する新興国があるならこれらの国だとKJは予測しています。

ということで、

これらの新興国株へ投資できる

ETFを紹介するで。

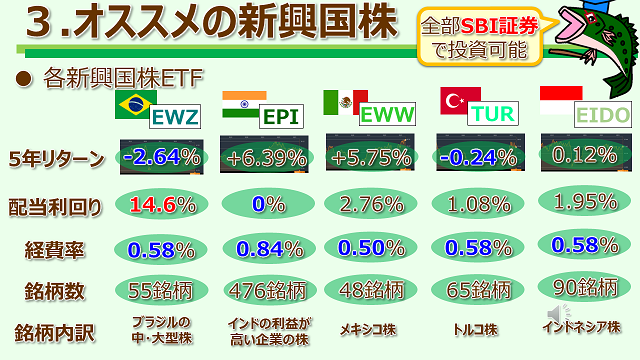

オススメの新興国へ投資するためのETFは下記の通りです。

これらのETFを詳しく見ると、ここ5年のリターンは新興国が近年注目されていなかったためイマイチで、配当利回りはブラジルだけが株価下落により高く、経費率は0.5~0.9%程度と高めで、銘柄数はある程度分散されています。

これらのETFは、

全部ワイのオススメのSBI証券から投資できるで。

気になった銘柄は下記のリンクから投資してみてな^^

最後に

最後に、この記事のまとめと

みんなへのメッセージで終わるで。

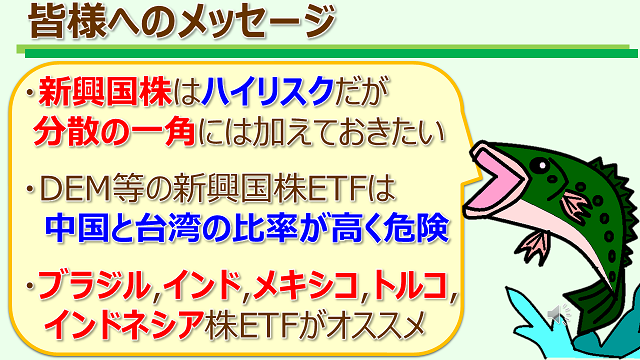

新興国株はハイリスクですが、急成長する可能性もあるため分散投資の1つとして加えておきたい資産です。

ですが、DEM,VWO,EEM 等の新興国株ETFは中国と台湾の比率が高く、台湾侵攻のリスクからオススメできません。

ブラジル,インド,メキシコ,トルコ,インドネシア 等の新興国が期待できるため、これらの国のETFを組み合わせて投資するのがオススメです。

本日の記事はここまで!

最後まで読んでくれてありがとうな^^

記事の感想や質問等、気軽に問い合わせしてやー♪