※本サイトで紹介している商品・サービス等の外部リンクには、プロモーションが含まれています。

こんにちはー!

草コインの沼を生きるKJやで^^

本記事では、KJが2018年に仮想通貨で脱税をしてしまった経緯と、その後の対処を紹介します。

この記事を読むことで、次のことを理解することができますので是非最後まで見ていってください^^

- 仮想通貨で脱税すると何が起こるかがわかる

- 仮想通貨の脱税がどのように税務署へ伝わるかがわかる

- 仮想通貨で脱税してしまった後、どのように対処すればいいかわかる

この記事は動画で見ることもできます。是非チャンネル登録してください^^

この記事の位置づけ

この記事は、

「仮想通貨の池」に該当する話やから

仮想通貨投資に興味ある一部の人に役立つ内容やで。

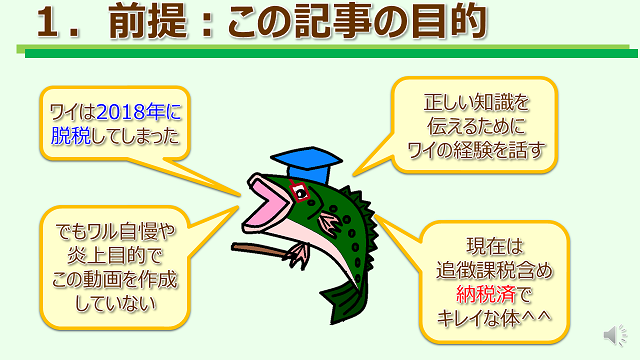

前提:この記事の目的

この記事は

正しい知識を伝えることが目的やから

誤解せんとってな^^

KJは2018年に脱税してしまいましたが、決してワル自慢や炎上目的でこの記事を書いているわけではありません。

皆様に正しい知識をわかりやすく伝えるため、過去に脱税してしまったKJの経験を交えて仮想通貨の脱税について解説しています。

今はもう追徴課税含め納税済で、

既にちゃんと対処した後やから

安心してな^^

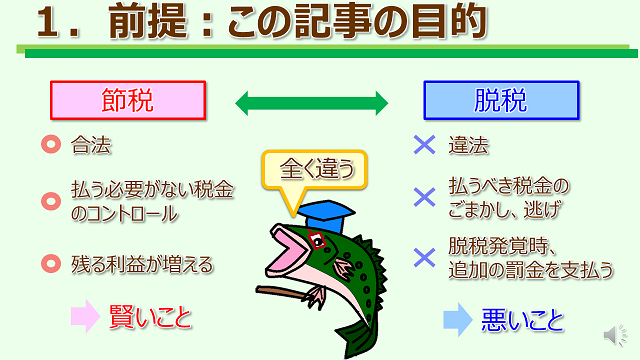

ちなみに、この記事では「脱税」について解説するけど

「節税」と脱税は全く違うからな。

脱税と混同しやすい言葉で「節税」という言葉がありますが、脱税と節税は全く異なります。

節税には次のような特徴があり、税金を良く理解しているからこそできる「賢いこと」です。

一方で、脱税には次のような特徴がある「悪いこと」です。

やから、節税は悪いことちゃうけど

脱税はやっちゃいけない悪いことやで。

節税について知りたい人は

下記の記事を見てな^^

KJが仮想通貨で脱税した理由

じゃあここから本題で、

まずはワイが仮想通貨で

脱税した経緯と理由を解説するで。

まずは、

ワイが初めて仮想通貨投資を

したときの話や。

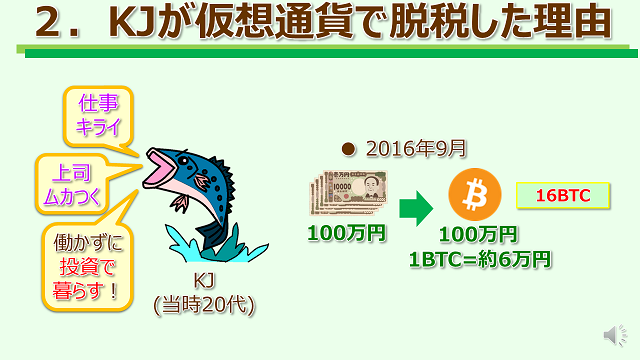

当時、まだ20代で少しギラついていたKJは、部署異動で変わってしまった仕事の内容に馴染めず、かつ当時の上司がかなりクセが強い人だったこともあり、

「俺は働かんと投資で暮らすんや!」

と本気で考えていました。

そして、2016年9月に、まだ給料や貯金もあまりあったわけでもないのに100万円もの大金を当時 1BTC=約6万円 ほどだったビットコインへ一括投資して、16ビットコインを手に入れたんです。

今やともう

そんな思い切った投資が

できるかわからんわ^^;

そして、その後ビットコインは仮想通貨バブルで右肩上がりで急上昇し、2016年の投資開始時は 1BTC=約6万円 だったにも関わらず、2017年の最高値では 1BTC=約219万円 を記録し、なんと一気に30倍以上になったんです。

KJは当時16BTC投資していたので、これで一気に資産を築くことができました。

そんで、

ワイは一気にお金持ちの気分に

なってもうたんや^^;

その後は、ちょうど嫌いだった上司が変更したため仕事は続けることにしたものの、

「これだけの資産があるんだから入ってきた給料は全部使ってやろう」

という考えになり、下記のように派手にお金を使って遊んでいました。

でも忘れちゃアカンのが、

仮想通貨の利益には税金がかかるんや。

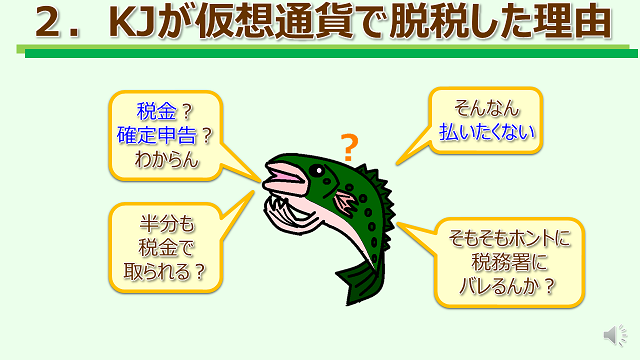

仮想通貨の利益には税金がかかりますが、当時のKJは税金や確定申告のことなんてほとんどわからず、

「仮想通貨は半分も税金でとられる」

という噂も聞いており、

「自分でリスクを冒して手にした資産だから取られたくない」

という思いもありました。

その結果、税務署にバレないようにうまくやる方法があるのではないか、と考えてしまったんです。

そこで、当時KJが考えたのは

「税務署も利益が多い人を狙うだろうし、500万円ぐらいが税務署が動くラインなのではないか」

「500万円より少ない400万円ぐらいならおそらく大丈夫だろう」

と推測をして、2018年に初めて400万円分の利確を行い、脱税をしてしまったんです。

今考えると、

全く根拠がわけわからん

推測やな^^;

KJの脱税発覚の経緯

そんな調子に乗った気持ちで脱税したワイやけど、

結局その脱税はうまくいかんかってん。。

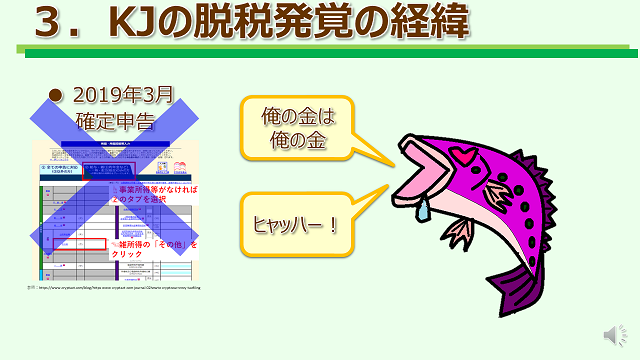

本来であれば、2018年の利益は翌年の2019年の2月~3月に確定申告をしなければいけないんですが、僕は確定申告することなく全てを自分の資産にできることにウキウキになっていました。

でも、その日は

やってきてしまうんや。。

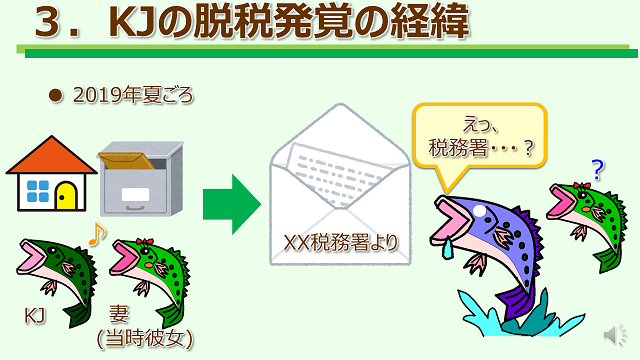

それは忘れもしない2019年の夏のことですが、当時付き合っていた現在の妻とデートをして、僕の家に一緒に帰ってきたときのことです。

自宅に帰ると1通の手紙が届いており、なんとその差出人は税務署で、それを見た瞬間に僕は氷ついてしまいました。

その日は妻に気づかれんように

普通に振舞ったつもりやけど、

明らかに動揺してたやろな^^;

そんで、

妻が帰ってから

その手紙を開いてみたんや。

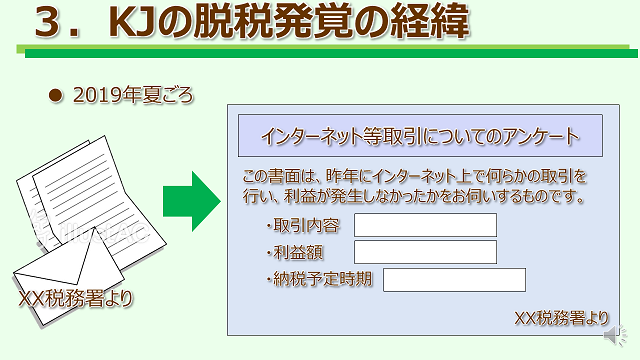

その手紙は、

「インターネット等取引についてのアンケート」

というタイトルで、本文には

「この書面は、昨年にインターネット上で何らかの取引を行い、利益が発生しなかったかをお伺いするものです。」

と書かれていて、回答欄として

「取引内容、利益額、納税予定時期」

が用意されていました。

明らかに普通じゃない手紙やんな。

でも、まだワイは脱税がバレたとは

認められなかったんや。

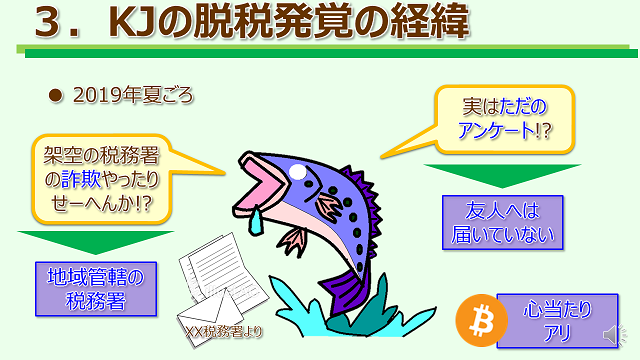

KJは手紙を読んでパニックになりそうになりましたが、同時に

「いやいや落ち着け、もしかしたらこれは新手の詐欺で、実は架空の税務署からの手紙で、無視すべき手紙なのではないか!?」

という考えもありました。

しかし、その差出人の税務署について調べてみたと、その税務署はKJの自宅を管轄している正しい税務署でした。

ところがそれでも、

「いやいやいや待て、実はこの手紙は本当にただの税務署のアンケートで、KJにだけ来たわけじゃないんじゃないか!?」

と思い数人の友人に聞いてみましたが、誰にもこのような手紙は来ておらず、KJだけに来た手紙のようでした。

そして何よりKJには去年、「仮想通貨の400万円の利益を確定申告しなかった」という心当たりがありました。

そんなこんなで、

ワイはようやくこの税務署からの手紙を

受け止めることにしたんや。。

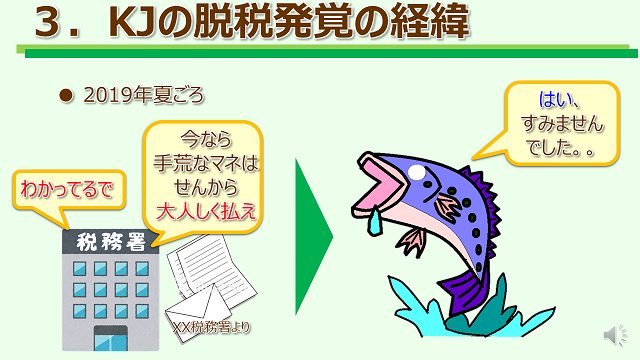

そして、KJは税務署からの手紙を下記のようなメッセージだと受け取りました。

「わかってるで」

「今やったら手荒なマネはせんから、大人しく税金払えよ」

なんか、当時は本当に税務署が

そう言っているように感じてん。

そしてようやく、KJは素直に納税することを決意しました。

ちなみに、

ワイの仮想通貨の脱税がバレた経緯は

下記の流れやと推測しとるで。

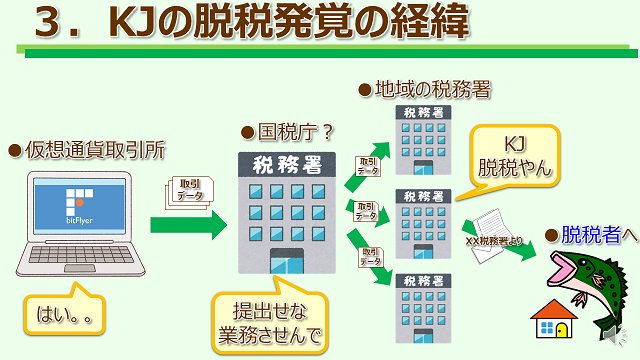

KJの仮想通貨の脱税がバレた経緯は、下記のような流れだと推測しています。

- 国税庁等・・・日本の仮想通貨取引所へ取引データの提出を義務付ける

- 仮想通貨取引所・・・定期的にユーザの取引データを国税庁等へ提出

- 取引データ・・・国税庁から各地域の税務署へ共有

- 各地域の税務署・・・取引データから脱税者をピックアップし、脱税者へ手紙を郵送

ワイへの手紙の差出人が地域の税務署やったから、

地域の税務署へも取引データが伝わってるってことや。

脱税してしまった場合の対処

ここからは、

もし仮想通貨で脱税しちゃったら

どう対処したらいいかを解説するで。

まずは、

一般的な脱税事件の流れを

紹介するで。

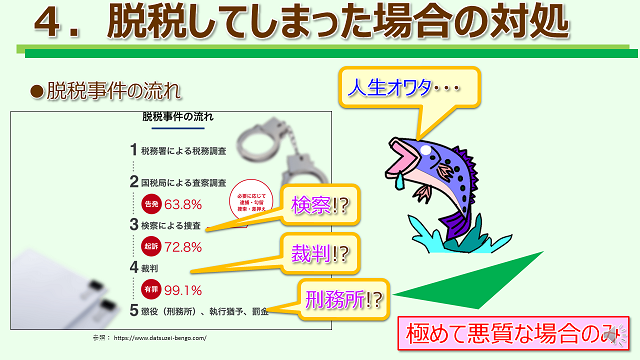

一般的な脱税事件の流れは、下記のようになっています。

- 税務署による税務調査

- 国税局による査察調査

- 検察による捜査

- 裁判

- 懲役(刑務所)、執行猶予、罰金

これを見ると脱税してしまうと人生終了のように感じますが、安心してください。

脱税で裁判や懲役となるのは「極めて悪質な場合」のみです。

一般的には、「個人」が実施したことで「初犯」で「数百万円ぐらい」の脱税で、裁判や逮捕はありません。

脱税してしまったことを反省して、罰金を含めて納税すればそれで何事もなく終わります。

ほなここから、

実際にワイが脱税したときに対処した

具体的な手順を解説するで。

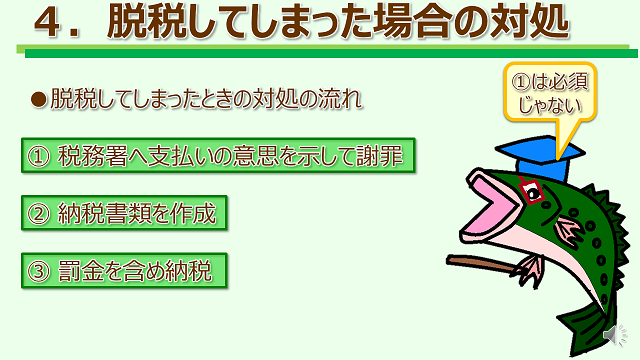

「極めて悪質」ではないときの、脱税してしまったときの対処の流れは下記の通りです。

- 税務署へ支払いの意思を示して謝罪 ※任意

- 納税書類を作成

- 罰金を含めて納税

それぞれ、詳しく解説します。

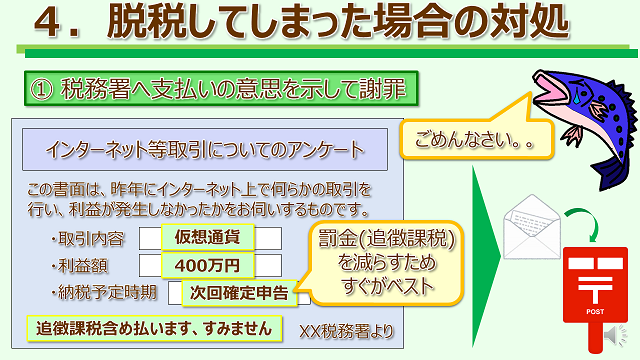

税務署へ支払いの意思を示して謝罪

これは必須ではなくて、

半分気持ちの問題やで^^;

ワイの場合は、

ちょうど手元に税務署からの手紙があったから

それを使ったで。

KJの場合は手元に税務署からの手紙があったため、この回答欄に下記の通り記入しました。

- 取引内容・・・仮想通貨

- 利益額・・・400万円

- 納税予定時期・・・次回確定申告 ※ より早いほど良い

- 備考欄・・・謝罪の一文を記載

脱税した分の納税は、

後で解説するけど

早く支払ったほうが罰金が少なくなるで。

そして、記入済の手紙に謝罪の気持ちを込め、税務署へ郵送しました。

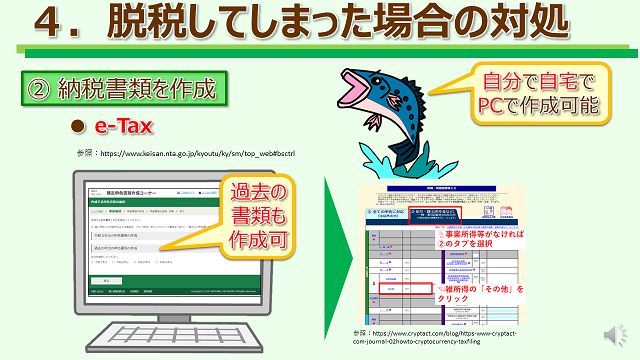

納税書類を作成

ここからは、

納税するために

納税書類を作成するで。

実は、国税庁が提供している e-Tax という確定申告のサービスは、過去の書類をいつでも作成することができます。

そのため、KJはこの e-Tax で確定申告の実施手順をググって調べながら、自宅でPCでどうにか作成しました。

仮想通貨の税金とか確定申告とかが

さっぱりわからん人は、

まず下記の記事を見てな^^

罰金を含めて納税

書類ができたら実際に納税するんやけど、

ワイの場合は初めてでわからんかったし

脱税した負い目もあって

実際に税務署へ行ったんや^^;

KJは税務署へ行くのも人生で初めてで、

「怒られるのかなあ?」

と恐がりながら、作成した書類を持って実際に税務署へ行きました。

しかし税務署の職員さんは全然優しく、

「支払いが遅れた分の罰金、追徴課税は毎日日割りで加算されていくから、今日にでもこの用紙で銀行で支払った方がいいよ」

と教えてくれ、KJは急いで銀行に行って脱税してしまった分の税金を支払いました。

ここで支払ったのは、

罰金を含まない

脱税した分の税金だけやで。

じゃあその罰金(追徴課税) が

どのぐらいの金額で

どう支払うのかを解説するで。

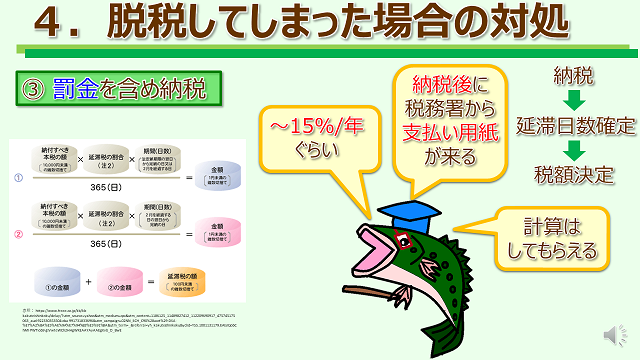

支払いが遅れた罰金(追徴課税) の算出は非常にややこしい計算がされていますが、ざっくり1年間365日で多くて15%が加算されるぐらいです。

支払いが遅れた分の納税をして初めて何日遅れたかの日数が決定し、ようやく追徴課税の額が決定するため、納税完了後に追徴課税分の支払い用紙が郵送で送られてきます。

追徴課税は自分で計算する必要はなく、その送られてきた支払い用紙に書かれた金額を支払えばOKです。

ワイの場合は確か、

400万円の脱税を1年ぐらい遅れて支払って

追徴課税は数十万円ぐらいやったな。

最後に

仮想通貨の脱税は、日本では隠すことはほぼ無理で、バレます。

しかし、仮に脱税してしまっても、すぐに反省して冷静に対処すれば裁判や刑務所に入れられることはありません。

ただし、そもそも脱税しないように、しっかり知識をつけましょう。

本日の記事はここまで!

最後まで読んでくれてありがとうな^^

記事の感想や質問等、気軽に問い合わせしてやー♪