※本サイトで紹介している商品・サービス等の外部リンクには、プロモーションが含まれています。

こんにちはー!

草コインの沼を生きるKJやで^^

本記事では、仮想通貨の税金の節税方法を5つ紹介します。

この記事を読むことで、次のことを理解することができますので是非最後まで見ていってください^^

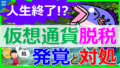

- 節税と脱税の違い

- 仮想通貨の税金の基礎知識

- 仮想通貨の税金の5つの節税方法とその活用条件

- KJの仮想通貨の税金の節税方法

この記事は動画で見ることもできます。是非チャンネル登録してください^^

この記事の位置付け

この記事は、

「仮想通貨の池」に該当する話やから

仮想通貨投資に興味ある一部の人に役立つ内容やで。

前提:節税とは

税金の話は繊細やから、

まず前提を確認しとくで。

節税と脱税は全く別物や。

一般的に、「節税」と混同しやすい言葉で「脱税」という言葉がありますが、節税と脱税は全く異なります。

節税には次のような特徴があり、税金を良く理解しているからこそできる「賢いこと」です。

一方で、脱税には次のような特徴がある「悪いこと」です。

やから、節税は全然悪いことちゃうで。

脱税したらどうなるかは、

下記の記事で解説してるから参考にしてな^^

次は、税金や節税の基礎知識を

おさらいしとこか。

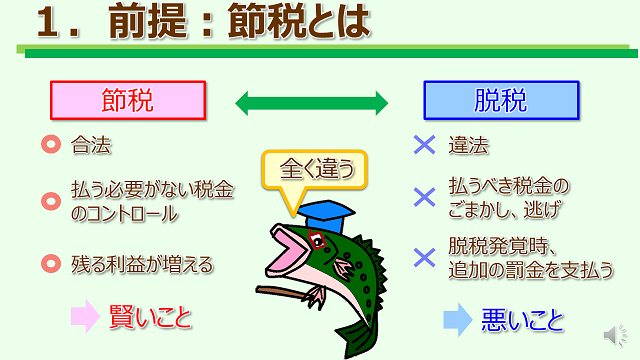

一般的に、給与所得や仮想通貨の雑所得の税金としては

- 最大45%の累進課税の所得税

- 一律10%の住民税

の2つがかかり、所得税の税率は「課税所得」で決まります。

「課税所得」は

- 所得 – 控除 – 経費 = 課税所得

で計算されるため、一般的には控除や経費を上手に活用すれば、節税を行うことができます。

簡単やけど、

「節税」と「税金の基礎知識」のおさらいは

ここまでや。

仮想通貨の税金

ここからは、

仮想通貨の税金について

おさらいするで。

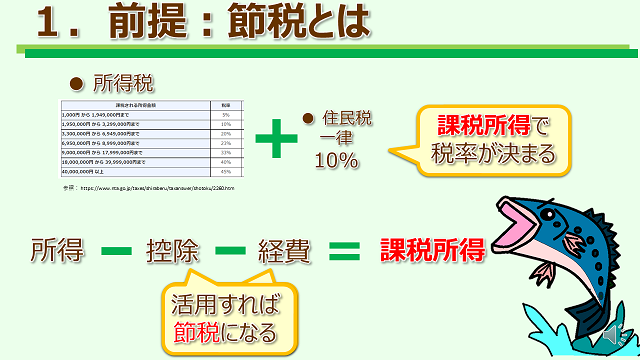

仮想通貨の税金は「雑所得」に該当し、雑所得は税金の扱いとしては最悪クラスなため、手軽で効果が大きい節税方法がほぼありません。

そのため、この記事で仮想通貨の税金の節税方法を紹介しますが、効果が限定的だったり条件がつきますのでご理解ください。

仮想通貨の税金については

下記の記事で詳しく解説してるから

まだ見てないなら先にこの記事見てな^^

仮想通貨の税金の節税方法5選

ほな、ここからは

本題の仮想通貨の税金の

節税方法を紹介するで。

もったいぶらずに、

節税方法5つをまず全部見せるで。

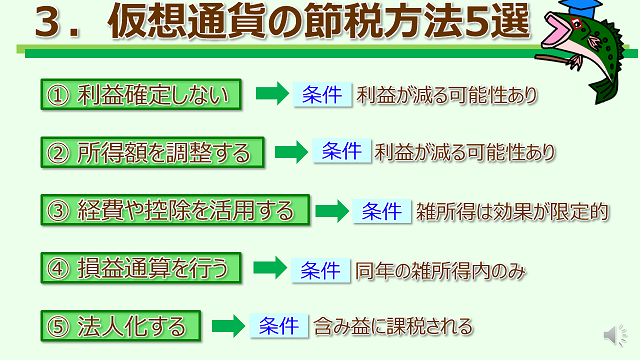

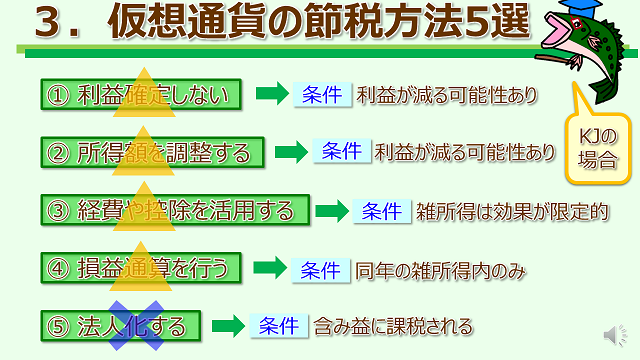

仮想通貨の節税方法を5つ紹介します。

まずその5つの節税方法を全てお見せすると、下記の通りです。

- 利益確定しない

- 所得額を調整する

- 経費や控除を活用する

- 損益通算を行う

- 法人化する

ただし、それぞれの節税方法は、活用するために何らかの条件がついてしまいます。

それぞれ、詳しく解説します。

利益確定しない

これは当たり前の方法やな。

利益がないなら

税金もかからんからな。

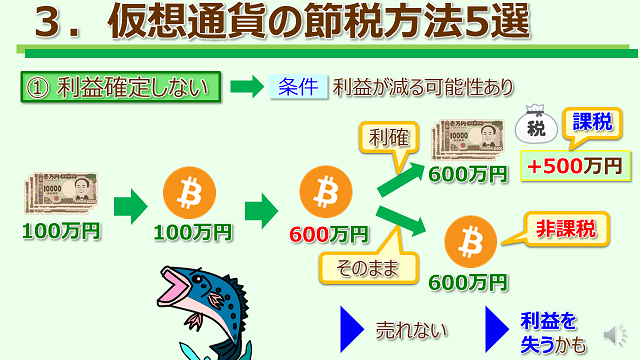

例えばあなたが、現金100万円を用いてビットコインへ投資したとします。

その後投資に成功してビットコインが600万円へ値上がりし、利確して現金化したとすると、利益の500万円に対して課税されてしまいます。

しかし、600万円分のビットコインをビットコインのままで持っておけば、まだ利益が確定していないため非課税となり節税ができるんです。

誰でも簡単にできる節税方法やけど、

大きなデメリットがあるで。

この節税方法の大きな欠点は、仮想通貨を売ることができないため、利益を失ってしまう可能性があることです。

つまり、これは

諸刃の剣の節税方法とも言えるな。

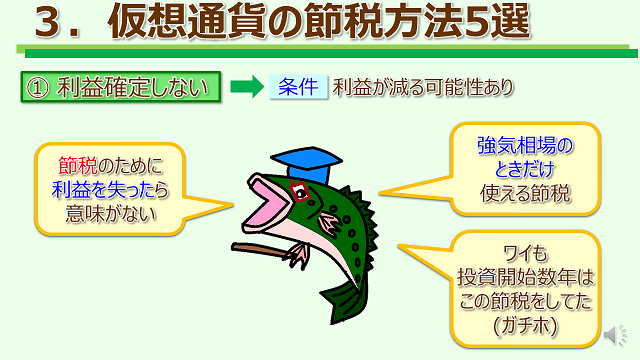

この1つ目の「利益確定しない」という節税方法について、KJの意見は

「節税のために利益を失ってしまっては意味がないため、強気相場のときだけ使える節税方法」

だと考えています。

僕も仮想通貨投資を始めた当初は活用していましたが、現在は毎年仮想通貨の売却を進めています。

ワイの投資スタイルが長期投資やから、

結果的に最初だけ活用してた節税方法、

とも言えるな。

所得額を調整する

これは、

所得税が累進課税であることを

利用した節税方法やな。

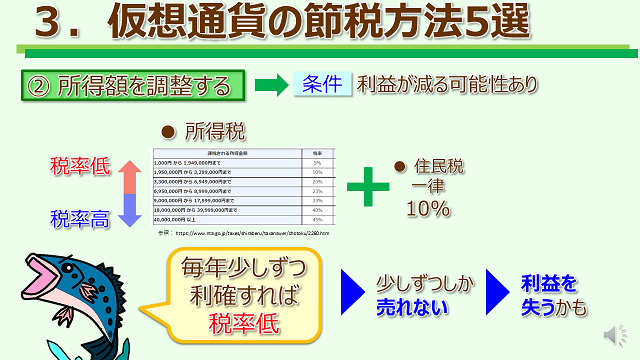

そもそも仮想通貨の税金は、「最大45%の所得税」と「一律10%の住民税」がかかり、最大税率55%となります。

このうち、累進課税の所得税は所得額が多いほど税率は高くなりますが、逆に言うと年間の所得額が少ないほど税率が低くなります。

そのため、仮想通貨の利益を毎年少しずつ利確すれば節税となります。

でも、この節税方法にも

デメリットがあるで。

この節税方法のデメリットとしては、所得額を少なくするために仮想通貨を少しずつしか売れないため、弱気相場では利益を失ってしまう可能性がある、ということです。

この節税方法も同様に

諸刃の剣やな。

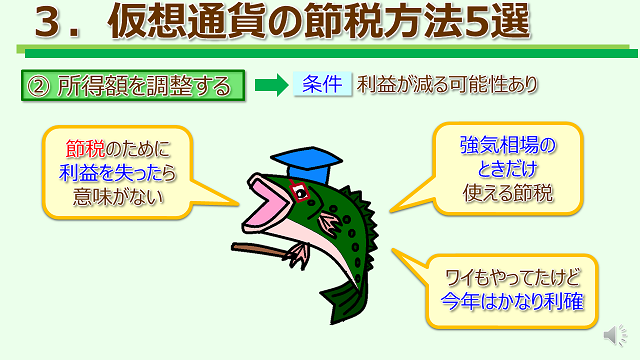

この2つ目の「所得額を調整する」という節税方法について、KJの意見は

「節税のために利益を失ってしまっては意味がないため、強気相場のときだけ使える節税方法」

だと考えています。

ワイも最初は毎年同じ額利確しようとしてたけど、

2022年は相場が転換したから

税率無視して結構利確したで^^;

ちなみに、年間で給与所得500万円・仮想通貨の雑所得500万円の場合の税金のシミュレーションは下記の記事で実施しており、税率は30%弱で済みます。

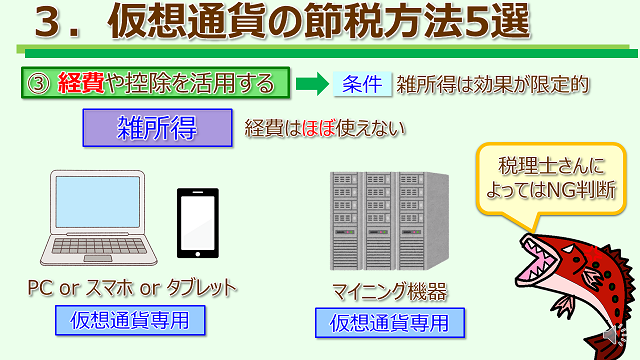

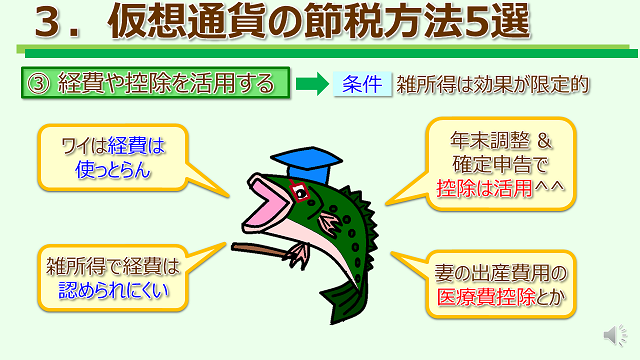

経費や控除を活用する

経費や控除は、

王道の節税方法と言えるんやけど

雑所得ではかなり使いにくいんや。。

まずは経費について解説するで。

雑所得では経費がほぼ使えませんが、あくまで「ほぼ」使えない、であって認められるケースもあります。

例えば、次のような場合です。

ただし、税理士さんによっては

「雑所得で経費はやめておけ」

って言われるかもしれんから注意してな。

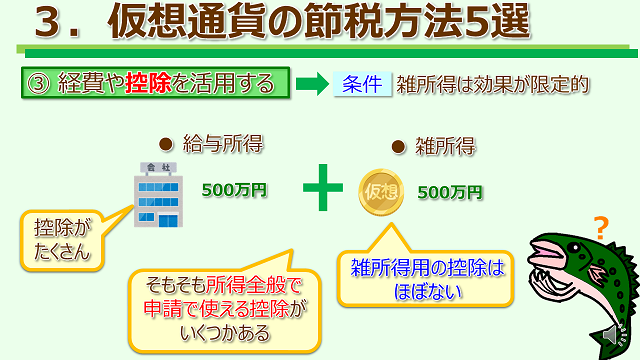

次は控除について解説するで。

例えばあなたに、給与所得500万円と仮想通貨の雑所得500万円があったとします。

これらを合計する「総合課税」で税率は決まり、給与所得には控除がたくさんありますが、雑所得には控除がほぼなく、税金的に不利です。

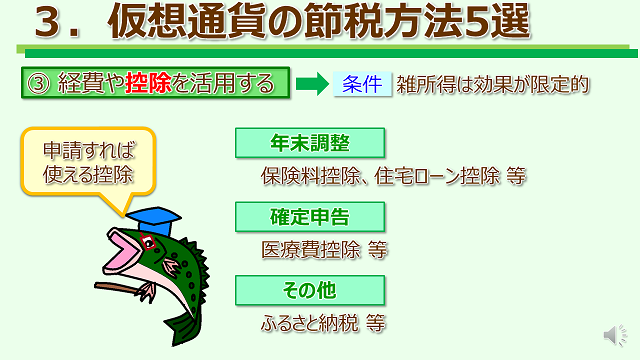

しかし、雑所得用に用意されたわけではない、所得全般で申請すれば活用できる控除がいくつかあるため、これを活用することで節税が可能です。

例えば、申請すれば使える控除には次のようなものがあります。

これらは雑所得用に用意された控除ちゃうけど、

活用すれば節税になるで。

この3つ目の「経費や控除を活用する」という節税方法について、KJの意見は

「経費は使っていないが、控除は最大限に活用」

しています。

実態としても、

パソコンやサーバを仮想通貨専用で買ってないから

経費は使う機会がないねんな。

でもどーせ仮想通貨の利益は確定申告するし、

妻の出産とかがあった年には

医療費控除を10万円以上活用してるで^^

※ 医療費控除は扶養家族分も申請可能

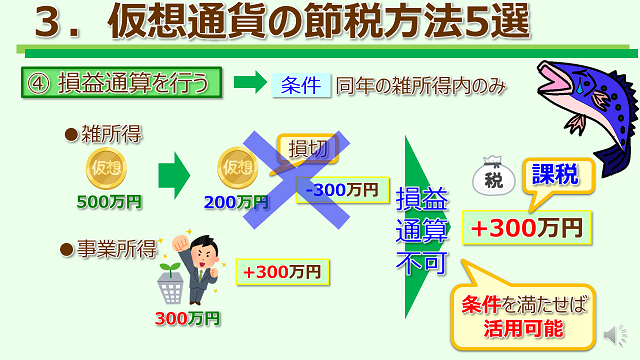

損益通算を行う

損益通算についても

雑所得の場合は条件がつくから

注意してや。

まず理解する必要があることが、雑所得では基本的には損益通算はできません。

例えば、あなたが仮想通貨投資に失敗して300万円の損失を出し、副業等で300万円の事業所得があったとします。

この場合、雑所得と事業所得では損益通算ができないため、事業所得の300万円にまるまる課税されてしまいます。

ただし、雑所得でも

損益通算ができる条件があるんや。

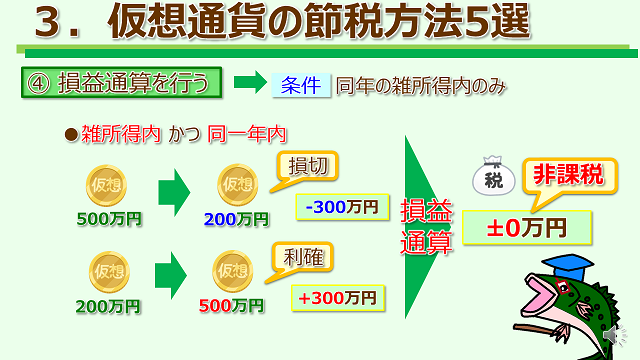

仮想通貨の雑所得でも損益通算を行うことができる条件が、

「仮想通貨内での損益 かつ 同じ年の損益」

ということです。

例えば、2022年にある仮想通貨の投資では失敗してしまい、300万円の損失を出してしまったとします。

しかし同じ2022年に、別の仮想通貨の投資では成功し、300万円の利益を出したとします。

すると、これらは同年の仮想通貨取引であるため損益通算を行うことができ、非課税となって節税することができるんです。

言い換えると、

一度は仮想通貨投資に失敗することが

この節税方法の活用条件や^^;

この4つ目の「損益通算を行う」という節税方法について、KJの意見は

「使えるときは使うものの、積極的には使わない節税方法」

です。

ワイの投資スタイルが長期投資やから、

同じ年に頻繁に売買せんし

結果的にあんま使わんな。

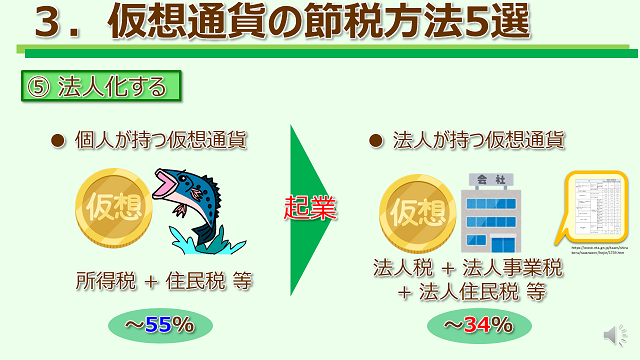

法人化する

「法人化」はなんかカッコイイ節税方法やけど

大きなデメリットがあるから注意やで。

まずは、

「法人化」がどーいうことか

解説するで。

法人化、とはどういうことかというと、個人が持っている仮想通貨を自分で作った会社へ持たせる、ということです。

これで何が変わるかというと、下記の通り個人と法人で仮想通貨にかかる税金の種類が代わり、税率も変わります。

- 個人・・・所得税 + 住民税、最大税率55%

- 法人・・・法人税 + 法人事業税 + 法人住民税、最大税率34%

つまり、法人にかかる税率のほうが

20%ぐらい安くなって

節税になるってことや。

でもこの節税方法には

大きなデメリットがあるで。

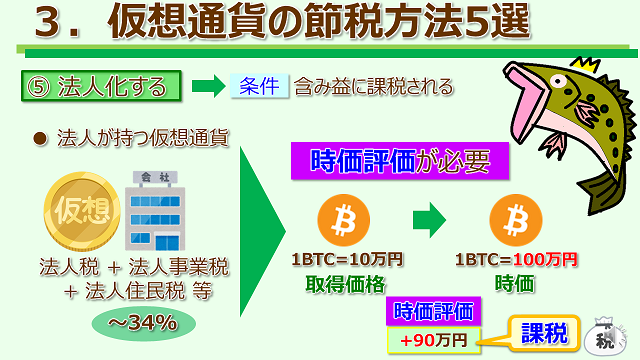

法人化することの大きなデメリットは、

「期末に時価評価を行う必要がある」

ということです。

「時価評価」ということはどういうことかというと、仮にあなたが 1BTC=10万円 で購入し、1BTC=100万円 へ値上がりしたとします。

この場合、

- 取得価格・・・1BTC=10万円

- 時価・・・1BTC=100万円

となり、法人化した際に行わなければならない時価評価を行うと、「90万円の利益が出ている」ということになり、この90万円の利益に課税されてしまうんです。

つまり、まだ利確してないのに

含み益に課税されてまうんや・・・

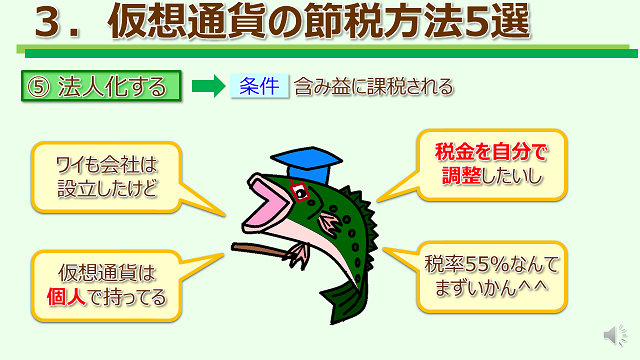

この5つ目の「法人化する」という節税方法について、僕個人は

「税金をコントロールできなくなるため実施していない」

です。

雑所得は損失繰越もできんから、

手元にお金がないのに

ひたすら税金取られることになるかもしれんからな。

あと、下記の記事でシミュレーションした通り

500万円分ぐらいの利確なら

個人でも税率はどーせ30%弱ぐらいで済むからな。

KJの節税方法

今回紹介した5つの節税方法を

それぞれワイがどう活用してるか

改めてまとめるで。

今回紹介した5つの節税方法は、KJは下記のように活用しています。

- 利益確定しない・・・当初は活用していたが、弱気相場では利益が減るため現在はあまり活用していない

- 所得額を調整する・・・当初は活用していたが、利益が減ってしまわないように意識しすぎないようにしている

- 経費や控除を活用する・・・経費は使っていないが、控除は確定申告での医療費控除も含めできるだけ活用している

- 損益通算を行う・・・投資スタイルが長期投資のため、積極的には活用していないが、使える年には活用している

- 法人化する・・・含み益に課税されてしまい、税金のコントロールができなくなるので活用していない

こうしてまとめてみると、

やっぱ仮想通貨の節税方法には

これ1つでバッチリってのはないな^^;

最後に

この記事で解説した通り、仮想通貨は雑所得であるため、手軽で効果が大きい節税方法はありません。

しかし、紹介した5つの節税方法はどれも条件を満たせば活用することができ、多少は手残りを増やすことができます。

仮想通貨投資では税金を過度に恐れず、知識をつけて自分で税金をコントロールできるようになりましょう。

本日の記事はここまで!

最後まで読んでくれてありがとうな^^

記事の感想や質問等、気軽に問い合わせしてやー♪